رسیدگی مالیاتی درچه صورت انجام میگیرد؟

بطور خلاصه رسیدگی مالیاتی به فرآیند بررسی و ارزیابی مالیاتهایی است که افراد یا شرکتها به دولت پرداخت میکنند. این فرآیند توسط مراجع مالیاتی یا ادارات مالیاتی انجام میشود و هدف آن اطمینان حاصل کردن از اینکه افراد و شرکتها به موجب قوانین مالیاتی معتبر و معین در کشور، مالیات خود را به میزان صحیح و به موقع پرداخت کنند.

رسیدگی مالیاتی شامل اقدامات متنوعی میشود، از جمله:

- تعیین مبلغ مالیات: این مرحله شامل محاسبه مالیات بر اساس درآمد یا سایر عوامل مالی است. این مرحله ممکن است به معنای تعیین مالیات در حسابهای افراد یا شرکتها باشد.

- ارائه اطلاعات مالی: افراد و شرکتها ممکن است موظف به ارائه اطلاعات مالی دقیق و کامل به مراجع مالیاتی باشند تا بتوانند مبالغ مالیات خود را صحیح محاسبه کنند.

- ارائه اسناد مالی: مراجع مالیاتی ممکن است از افراد و شرکتها بخواهند که اسناد و مدارک مالی خود را ارائه کنند تا اعتبار ادعاهای مالیاتی آنها بررسی شود.

- بررسی و تحقیق: مراجع مالیاتی ممکن است اقدام به بررسی و تحقیق در مورد اطلاعات مالی ارائه شده توسط افراد و شرکتها کنند تا از صحت و دقت آنها اطمینان حاصل کنند.

- تعیین جریمه و تأخیر: در صورتی که افراد یا شرکتها مالیاتهای خود را به موقع پرداخت نکنند یا اشتباهاتی در ارائه اطلاعات مالی داشته باشند، ممکن است جریمه یا تأخیر اعمال شود.

- مذاکره و اعتراض: افراد و شرکتها حق دارند که در صورت اختلاف با تصمیمات مراجع مالیاتی مذاکره کنند یا اعتراض بیان کنند و ادعاهای خود را توضیح دهند.

زمان رسیدگی مالیاتی به موعدی اشاره دارد که افراد و شرکتها موظف به پرداخت مالیاتهای خود به دولت میباشند. زمان رسیدگی مالیاتی بسته به نوع مالیات، قوانین مالیاتی و تاریخهای معین در هر کشور متفاوت است. در اغلب کشورها، زمان رسیدگی مالیاتی عموماً به شکل زیر است:

- مالیات دخل (درآمد) شخصی:

- در بسیاری از کشورها، مهلت ارسال اظهارنامه مالیاتی شخصی (تعهدی که افراد به ارائه اطلاعات مالیاتی خود به مراجع مالیاتی دارند) عموماً تا اواخر بهار یا اوایل تابستان است.

- پرداخت مالیاتهای دخل معمولاً در چند دوره پرداخت میشود، اغلب در فصول مختلف سال.

- مالیات بر درآمد شرکتها:

- موعد تسویه مالیات شرکتها ممکن است بر اساس دوره مالی شرکت تعیین شود و معمولاً به موجب قوانین مالیاتی و تقویم مالیاتی کشور مشخص میشود.

- ارسال اسناد مالیاتی شرکتها و پرداخت مالیات معمولاً در زمان تقاضای مراجع مالیاتی یا تعیین شده در قوانین مالیاتی صورت میگیرد.

- مالیات بر مصرف:

- مالیاتهای بر مصرف ممکن است به صورت ماهیانه، فصلی یا سالیانه پرداخت شوند.

- تعیین زمان مالیات بر مصرف بسته به نوع کالاها و خدمات مشمول مالیات و قوانین مالیاتی مختلف است.

قوانین مربوط به تاریخ سررسید رسیدگی مالیاتی

ماده ۱۵۵- سال مالیاتی عبارت است از یک سال شمسی که از اول فروردین ماه هر سال شروع و به آخر اسفندماه همان سال ختم میشود. لکن در مورد اشخاص حقوقی مشمول مالیات که سال مالی آنها به موجب اساسنامه با سال مالیاتی تطبیق نمیکند درآمد سال مالی آنها به جای سال مالیاتی مبنای تشخیص مالیات قرار میگیرد و موعد تسلیم اظهارنامه و ترازنامه و حساب سود و زیان و سررسید پرداخت مالیات آنها چهار ماه شمسی پس از سال مالی میباشد.

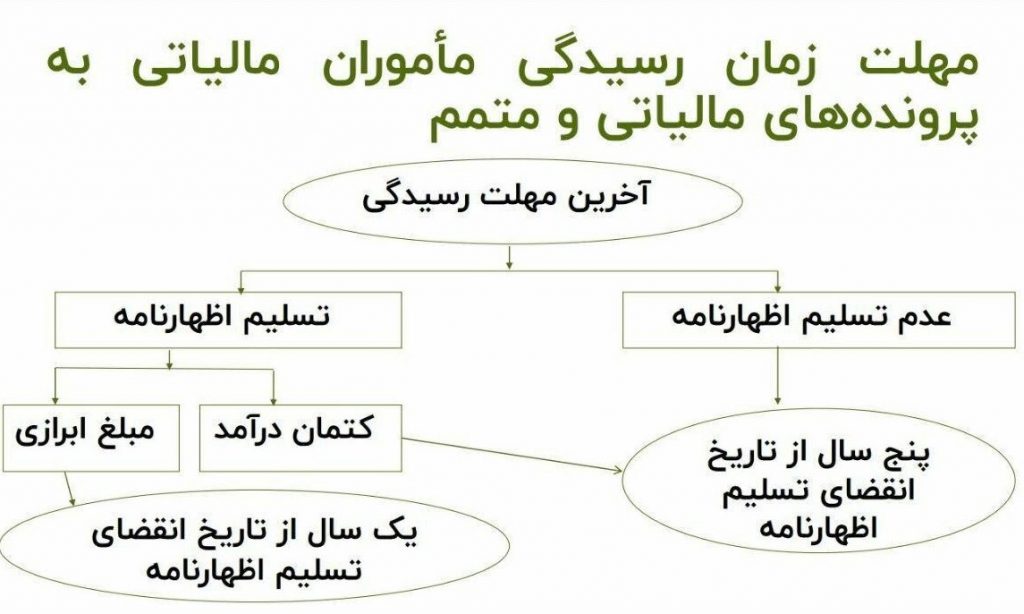

ماد١۵۶۵ – اداره امور مالیاتی مکلف است اظهارنامه مؤدیان مالیات بر درآمد را در مورد درآمد هر منبع که در موعد قانونی تسلیم شده است حداکثر ظرف یک سال از تاریخ انقضای مهلت مقرر برای تسلیم اظهارنامه رسیدگی نماید. در صورتی که ظرف مدت مذکور برگ تشخیص درآمد صادر ننماید و یا تا سه ماه پس از انقضای یک سال فوقالذکر برگ تشخیص درآمد مذکور را به مؤدی ابلاغ نکند اظهار نامه مؤدی قطعی تلقی میشود.

هر گاه پس از قطعی شدن اظهارنامه مالیاتی یا بعد از رسیدگی و صدور و ابلاغ برگ تشخیص اعم از این که به قطعیت رسیده یا نرسیده باشد معلوم شود مؤدی، درآمد یا فعالیتهای انتفاعی کتمان شدهای داشته و مالیات متعلق به آن نیز مطالبه نشده باشد، فقط مالیات بر درآمد آن فعالیتها با رعایت ماده (۱۵۷) این قانون قابل مطالبه خواهد بود. در این حالت و همچنین در مواردی که اظهارنامه مؤدی به علت عدم رسیدگی، قطعی تلقی میگردد اداره امور مالیاتی بایستی یک نسخه از برگ تشخیص صادره به انضمام گزارش توجیهی مربوط را ظرف ده روز از تاریخ صدور جهت رسیدگی به دادستانی انتظامی مالیاتی ارسال نماید.

ماده ١۵٧ – نسبت به مؤدیان مالیات بر درآمد که در موعد مقرر از تسلیم اظهارنامه منبع درآمد خودداری نمودهاند یا اصولاً طبق مقررات این قانون مکلف به تسلیم اظهارنامه در سررسید پرداخت مالیات نیستند مرور زمان مالیاتی پنج سال از تاریخ سررسید پرداخت مالیات میباشد و پس از گذشتن پنج سال مذکور مالیات متعلق قابل مطالبه نخواهد بود، مگر اینکه ظرف این مدت درآمد مؤدی تعیین و برگ تشخیص مالیات صادر و حداکثر ظرف سه ماه پس از انقضای پنج سال مذکور برگ تشخیص صادره به مؤدی ابلاغ شود.

تبصره- در مواردی که مالیات به هر علت از غیر مؤدی مطالبه شده باشد پس از تأیید مراتب از طرف هیأت حل اختلاف مالیاتی مطالبه مالیات از غیر مؤدی در هر مرحله ای که باشد کان لم یکن تلقی میگردد و در این صورت اداره امور مالیاتی مکلف است بدون رعایت مرور زمان موضوع این ماده ظرف یک سال از تاریخ صدور رأی هیأت مزبور، مالیات متعلق را از مؤدی واقعی مطالبه نماید و گرنه مشمول مرور زمان خواهد بود.

چند نکته

- دستورالعمل نحوه بررسی و رسیدگی به پرونده های مالیاتی دارندگان کارت بازرگانی و پیله وری در اجرای تبصره ماده ۱۵۷ ق.م.م

شماره: ۲۰۰/۹۷/۲۲/ص تاریخ: ۱۳۹۷/۸/۱۹

نظر به اینکه برخی از دارندگان کارت بازرگانی و پیله وری، پس از رسیدگی و صدور برگ تشخیص مالیات، ضمن اعتراض ادعا می نمایند:« درآمد حاصله و مالیات مطالبه ،شده متعلق به آنان نبوده و به شخص دیگری تعلق داشته مطالبه مالیات از غیر مودی صورت گرفته است صرف نظر از این که ادعای مطروحه در چه مرحله ای قرار گرفته باشد، به منظور ایجاد وحدت رویه و تسریع در رسیدگی در اجرای تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم، در رسیدگی به این قبیل ادعاها با توجه به اتخاذ رویه های متفاوت از سوی هیأتهای حل اختلاف مالیاتی، مقرر می گردد:

الف) شرایط ادعای مطالبه مالیات از غیر مودی

هرگاه پس از ابلاغ برگ تشخیص قطعی یا مطالبه ،مالیات مودی موصوف ادعا نماید که مالیات مطالبه شده مربوط به او نیست میبایست مراتب را به طور مکتوب با ارائه دلایل کافی اطلاعات و اسناد و مدارک مثبته (از جمله قرارداد منعقده با ذی نفع، وکالتنامه تنظیمی با ذی نفع معرفی و ارائه مشخصات ذینفع مشتمل بر نام و نام خانوادگی، نام شرکت شماره شناسنامه شماره ثبت کد ملی شماره ،اقتصادی تاریخ ،تولد تاریخ ،ثبت نشانی محل سکونت یا فعالیت و یا اقامتگاه قانونی تلفنهای تماس، (پست الکترونیکی در صورت امکان) و همچنین رسید دریافت کارمزد از ذی نفع یا مشخصا وجوه واریزی بابت کارمزد به حساب مدعی (مودی) صورت ریز گردش کلیه حسابهای بانکی مودی (شخص مدعی) در سال مورد رسیدگی با امضاء و درج تاریخ (در صورت وجود هر یک از اطلاعات مزبور) به اداره امور مالیاتی مربوط تسلیم نماید.

ب) نحوه و چگونگی رسیدگی هیأت حل اختلاف مالیاتی در اجرای تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم

در مواردی که مودی با ارائه دلایل اسناد و مدارک به شرح بند «الف» به صورت مکتوب اعلام نماید که مالیات مطالبه شده مربوط به او نبوده و مودی واقعی شخص دیگری است پرونده امر در هر مرحله ای که باشد، می بایست به قید فوریت و خارج از نوبت در هیأت حل اختلاف مالیاتی به شرح زیر مورد رسیدگی قرار گیرد:

۱- قبل از قطعیت درآمد مشمول مالیات (درمواردی که هیأت حل اختلاف مالیاتی در مرحله اعتراض مودی به برگ تشخیص یا اعتراض به رأی هیأت حل اختلاف مالیاتی بدوی تشکیل شده باشد(:

۱-۱- در مواردی که اعتراض مودی به شرح بند «ب» مورد قبول و پذیرش هیاتهای حل اختلاف مالیاتی واقع شده باشد:

در این صورت هیأت حل اختلاف مالیاتی میبایست در اجرای تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم نسبت به انشاء رای جهت مطالبه مالیات از مودی واقعی که مشخصات آن نیز میبایست در متن رأی درج گردد، اقدام نماید.

رای صادره در اجرای تبصره مذکور مبنی بر مطالبه مالیات از مودی واقعی قابل تجدیدنظرخواهی یا شکایت توسط اداره امور مالیاتی برای طرح در مراجع بعدی مالیاتی نخواهد بود. این حکم در خصوص بخشی از یک رأی نیز که در اجرای تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم صادر شده باشد، جاری خواهد بود…

توضیح: مطابق دادنامه شماره ۱۴۰۱۰۹۹۷۰۹۰۵۸۱۱۴۴۰ مورخ ۱۴۰۱/۸/۱۷ هیأت عمومی دیوان عدالت اداری، بند ۱-۱ قسمت (ب) دستورالعمل شماره ۲۰۰/۹۷/۲۲ ص مورخ ۱۳۹۷/۸/۱۹ به شرح ذیل ابطال گردید:

اولا تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم اصلاحی مصوب ۱۳۸۰/۱۱/۲۷) صرفاً درصدد بیان این موضوع است که چنانچه مطالبه مالیات از غیر مؤدی صورت پذیرفته باشد میبایست موضوع در هیأت حل اختلاف مالیاتی مطرح شود و پس از تائید هیأت، مطالبه از غیر مؤدی کان لم یکن میشود و اداره امور مالیاتی بدون رعایت مرور زمان مکلف است ظرف یک سال از صدور رأی هیأت مزبور مالیات را از مؤدی واقعی مطالبه نماید و گرنه مشمول م زمان است و طرف شکایت به جهت اینکه ادارات امور مالیاتی فرصت یک ساله را از دست ندهند به تصویب مقرره معترض عنه و نفی حق تجدیدنظرخواهی و اعتراض نسبت به رأی هیأت حل اختلاف مالیاتی اقدام نت در حالی است که به صراحت قانون، رأی هیأت حل اختلاف مالیاتی وفق تبصره های ۳ و ۴ از ماده ۲۴۷ و ماده دادن قانون مالیاتهای مستقیم هم از سوی مؤدیان و هم از سوی ادارات مالیاتی قابل اعتراض است و هیچ دلیل قانونی مبنی بر اینکه این حق از ادارات امور مالیاتی سلب شود علی الخصوص با فرض تصور حالاتی که می تواند رعایت حقوق بیت المال را تحت الشعاع قرار دهد وجود ندارد. ثانیاً مرجع تشخیص این امر که رای هیأت حل اختلاف ماده ۱۵۷ قانون مالیاتهای مستقیم غیر قابل اعتراض است یا قابل اعتراض به دلالت عمومات حاکم و ماده ۱۶ قانون تشکیلات و آیین دادرسی دیوان عدالت اداری، خود هیأت حل اختلاف مالیاتی است و نه ادارات مالیاتی و از سوی دیگر رأی هیأت ماده ۲۱۶ قانون مالیاتهای مستقیم که به موجب قانون قطعی و لازم الاجرا است. قابل اعتراض نیز هست و قطعی و لازم الاجرا بودن غیر از مقوله قابل اعتراض بودن .است بنا به مراتب فوق، فراز مورد شکایت از بند ۱-۱ قسمت (ب) دستورالعمل شماره ٢٠٠٩٧/٢٢ ص مورخ ۱۳۹۷/۸/۱۹ رئیس کل سازمان امور مالیاتی کشور که در راستای رأی صادره از سوی هیأت حل اختلاف ماده ۱۵۷ قانون مالیاتهای مستقیم در بحث تعیین مؤدی واقعی صادر شده و مقرر کرده است که رأی صادره در اجرای تبصره مذکور مبنی بر مطالبه مالیات از مؤدی واقعی قابل تجدید نظرخواهی یا شکایت توسط اداره امور مالیاتی برای طرح در مراجع بعدی مالیاتی نخواهد بود خلاف قانون و خارج از حدود اختیار است و مستند به بند ۱ ماده ۱۲ و مواد ۱۳ و ۸۸ قانون تشکیلات و آیین دادرسی دیوان عدالت اداری مصوب سال ۱۳۹۲ از تاریخ تصویب ابطال میشود .

۲-۱- در مواردی که اعتراض مودی به شرح بند «ب» مورد قبول و پذیرش هیأتهای حل اختلاف مالیاتی قرار نگیرد: در این صورت هیأت حل اختلاف مالیاتی بدوی یا تجدید نظر حسب مورد نسبت به انشاء رأی اقدام مینماید. رأی صادره با رعایت مقررات قابل تجدید نظرخواهی یا شکایت در مراجع بعدی مالیاتی خواهد بود.

۲- بعد از قطعیت درآمد مشمول مالیات:

۱-۲- در مواردی که اعتراض مودی به شرح بند «ب» مورد قبول و پذیرش هیاتهای حل اختلاف مالیاتی واقع شده باشد در این صورت هیأت حل اختلاف مالیاتی میبایست در اجرای تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم نسبت به انشاء رأی جهت مطالبه مالیات از مؤدی واقعی که مشخصات آن نیز میبایست در متن رأی درج گردد، اقدام نماید رای صادره در اجرای تبصره مذکور مبنی بر مطالبه مالیات از مؤدی واقعی قابل تجدیدنظرخواهی یا شکایت توسط اداره امور مالیاتی برای طرح در مراجع بعدی مالیاتی نخواهد بود.

۲-۲- در مواردی که اعتراض مؤدی به شرح بند «ب» مورد قبول و پذیرش هیأتهای حل اختلاف مالیاتی قرار نگیرند. در این صورت هیأت حل اختلاف مالیاتی میبایست در اجرای تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم نسبت به انشاء رای مبنی بر عدم تایید ادعای مؤدی اقدام .نماید رأی صادره با رعایت مقررات قابل شکایت به شورای عالی مالیاتی خواهد بودو

ج- مواردی که میبایست در رسیدگی به ادعای مؤدی مبنی بر سوء استفاده از کارت بازرگانی توسط سایر اشخاص توسط هیاتهای حل اختلاف مالیاتی یا کارشناس کارشناسان مجری قرار رسیدگی، موردتوجه قرار گیرد:

۱- در صورتی که ادعای مؤدی در مطالبه مالیات از غیر مؤدی احراز شود و یا این موضوع مورد اقرار مؤدی واقعی قرار بگیرد و به تایید هیات حل اختلاف مالیاتی برسد در این صورت هیات حل اختلاف مالیاتی نسبت به انشاء رای مینی بر مطالبه مالیاب از مؤدی واقعی در اجرای تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم اقدام مینماید.

۲-چنانچه اسناد و مدارک ارائه شده توسط مؤدی مبنی بر مطالبه مالیات از غیر ،مؤدی طبق نظر هیات حل اختلاف مالیاتی از کفایت لازم در قبول نظر مودی مبنی بر تأیید ادعای مطرح شده در جلسه هیأت حل اختلاف مالیاتی فراهم نباشد، در این صورت با ارجاع موضوع برای رسیدگی به ادعای مطرح شده به مجریان قرار رسیدگی اقدامات زیر توسط مجریان نیز هیات حل اختلاف مالیاتی در اجرای تبصره مذکور انشاء رای مینماید.

۳- چنانچه اسناد و مدارک ارائه شده توسط مؤدی مبنی بر مطالبه مالیات از غیر مؤدی، طبق نظر هیات حل اختلاف مالیاتی از کفایت لازم در قبول نظر مؤدی مبنی بر تایید ادعای مطرح شده در جلسه هیات حل اختلاف مالیاتی فراهم باشد. در این صورت با ارجاع موضوع برای رسیدگی به ادعای مطرح شده به مجری یا مجریان قرار رسیدگی اقدامات زیر توسط مجریان قرار معمول گردد:

برای شناسایی صاحب اصلی کالای وارده /صادره حسب مورد اقدامات زیر معمول گردد:

۱-۳-اصل یا تصویر مصدق وکالت نامه ای که دارنده کارت بازرگانی در یکی از دفاتر اسناد رسمی تنظیم نموده و یا ارائه می نماید اخذ و به پرونده ضمیمه شود.

۲-۳- چنانچه در قبال ارائه کارت بازرگانی قراردادی بین دارنده کارت و سایر اشخاص منعقد شده باشد نسبت به اخذ وبررسی آن اقدام شود.

۳-۳- در صورتی که برای واردات کالا از طریق ثبت سفارش اقدام شده است ضمن مکاتبه با دفتر ثبت سفارشات و نظارت بر مبادلات تجاری وزارت صنعت، معدن و تجارت صمت) مشخصات ذینفع، کالای مورد ثبت سفارش، بانک عامل و … دریافت شود.

۴-۳- با استعلام از بانک عامل مشخصات پرداخت کننده وجه کالای وارداتی یا دریافت کننده وجه کالای صادراتی را پیگیری و مشخص نماید.

۵-۳- با مکاتبه و هماهنگی با گمرکات ذیربط ترخیص کننده کالا و اینکه کالا به نام چه کسی و توسط چه موسسه یا کدام شرکت حمل و نقل و به کدام انبار منتقل شده است را کنترل و پیگیری نماید.

۶-۳- با مکاتبه و هماهنگی با گمرکات ذی ربط اطلاعات مربوط به پرداخت کننده حقوق و عوارض گمرکی، مالیات و عوارض موضوع قانون مالیات بر ارزش افزوده و مالیات علی الحساب واردات کالا ،را، حسب مورد دریافت نماید.

۷-۳- با مکاتبه با شرکت حمل و نقل کالای وارداتی مشخصات صاحب کالا و پرداخت کننده هزینه حمل را دریافت نماید.

۸-۳- با مکاتبه با انباردار کالای وارداتی که کالا به آن انبار منتقل شده ،است مشخصات صاحب کالای وارداتی، رسید انبار، بیمه نامه، نحوه تسویه کالا و پرداخت کننده هزینه انبارداری را مشخص نماید.

۹-۳- با توجه به ادعای مؤدی در صورتی که طرف مورد ادعا در نظام مالیاتی دارای پرونده مالیاتی میباشد. ضمن مکاتبه با اداره امور مالیاتی ذیربط از ثبت یا عدم ثبت و همچنین منظور شدن یا نشدن واردات مذکور در محاصبه درآمد مشمول مالیات آن اطمینان حاصل نماید.

۱۰-۲- در مورد صادرات کالا نیز ضمن اخذ اظهارنامه گمرکی و اطلاعات مربوط به دریافت کننده وجوه حاصل از صادرات و سایر اطلاعات مربوط نسبت به احراز هویت صادر کننده واقعی کالا اقدام شود.

۱۱-۳- مکاتبه با سایر مراجع یا اشخاص ذی ربط برای اخذ اطلاعات و اسناد مرتبط با موضوع پرونده از حمله نیروی انتظامی مراجع قضایی شرکتهای تجاری طرف ،معامله سازمان جمع آوری و فروش اموال تملیکی سازمان بنادر و کشتیرانی و . و … مجری یا مجریان قرار کارشناسی ،مکلفند با اخذ و و بررسی مستندات مربوط به شرح فوق حسب مورد به عنوان قراین و دلایل با رعایت مقررات و بر اساس واقعیت امر نسبت به تنظیم گزارش در خصوص تعیین مؤدی واقعی اظهار نظر نمایند چنانچه مطابق هر یک از دلایل و مستندات مذکور امکان تعیین صاحب واقعی کالا فراهم باشد. ضرورتی به بررسی سایر مستندات که اطلاعات آن موجود نمیباشد، نخواهد بود.

هرگاه در اجرای رای هیأت حل اختلاف مالیاتی و حکم قسمت اخیر تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم اداره امور مانیاتی صلاحیت دار برای مطالبه مالیات از مؤدی واقعی مربوط به محدوده جغرافیایی دیگر ،باشد وفق مقررات اقدام گردد هر یک از ادارات کل امور مالیاتی مکلفند آمار پروندههای مطرح در هیاتهای حل اختلاف مالیاتی موضوع تبصره ماده ۱۵۷ قانون مالیاتهای مستقیم را با قید تائید یا رد ادعای مؤدی مشتمل بر شماره و تاریخ رای با رعایت مهلت مقر در ،آن به تفکیک شهر و واحد مالیاتی در مرکز ،استان زیر نظر یکی از معاونین مالیاتی جمع بندی و هرماه وضعیت رسیدگی مالیاتی آنها را به دفتر نظارت بر هیاتهای حل اختلاف مالیاتی گزارش نمایند.

مسئولیت حسن اجرای این دستورالعمل بر عهده مدیران کل امور مالیاتی میباشد.